Honghao Composites

11 Yingyue Road

Dapu Industrial Park,Lianyungang

China

![]() +86-18861338026

+86-18861338026![]() sales@lyghhfc.com

sales@lyghhfc.com

Honghao Composites

11 Yingyue Road

Dapu Industrial Park,Lianyungang

China

![]() +86-18861338026

+86-18861338026![]() sales@lyghhfc.com

sales@lyghhfc.com

一、玻璃纤维行业市场需求情况分析

玻纤下游应用中建筑建材和交通运输占比为32%和28%;工业设备(管道、贮藏等)、风电叶片、电子等的需求分别为21%、8%和11%。玻纤行业需求增速约为全球工业产值增速的1.6 倍,按照未来三年全球工业产值增速3%(中国约6%)来计算,玻纤行业需求增速约5%(中国接近10%)。2016年,全球和全国的玻纤产量分别为625和362万吨,国内占比达到58%。

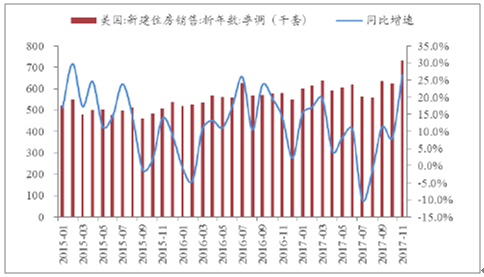

下游需求全面开花。玻纤在建筑建材领域的应用涉及建筑工程前、后及装修过程。美国新建住房销售面积的积极增长(2017年9、10、11月同比增速分别为11.4%、8.1%和26.6%)以及国内房屋竣工面积的平稳增长为玻纤需求奠定了良好的基础。

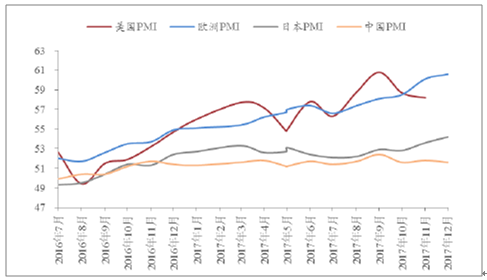

全球主要经济体PMI 增长趋势明显

美国新建住房销售面积回暖趋势明显

1、2018年风电对玻纤需求增速较高,未来几年有望持续增长

随着弃风限电现象改善、中东部装机常态化、海上风电放量,2018年风电新增装机或将反转(1)2017年国内弃风限电明显改善,红六省地区弃风率下降较大,预计吉林、黑龙江、宁夏、内蒙古四个省份有望解禁;(2)随着中东部地区风电建设成为常态化,建设周期拉长的影响或将被消化;(3)海上风电总核准量达到3.98GW,这些将成为行业新的增长点,预计2017至2020年新增海上风电装机复合增速为15%。综上所述,2018年风电新增装机或将迎来反转,预计新增装机为24GW,同比增速超过30%。另外,目前国内核准未建风电项目达到115GW,根据国家能源局风电电价调整方案,上述项目如果在2019年前开工可获得较高电价,因此未来几年风电装机有望持续增长。1MW风电约使用玻纤7~8吨,机型变大会增加单位MW的玻纤用量,新增装机及结构变化将促进玻纤需求保持稳定增长。

2、电子纱量价齐升,景气有望维持

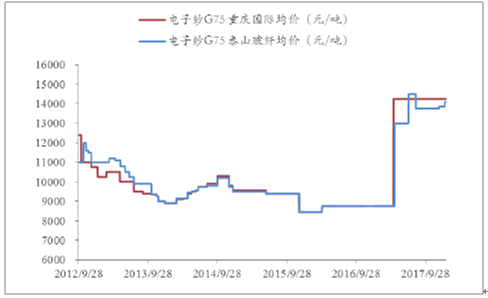

电子纱处在PCB产业链最上游:电子布、铜箔和树脂是覆铜板的三大原材料,覆铜板是PCB 的核心基材。2017年全球和中国PCB产值有望达到642和290亿美元;全球PCB产值到2022年将达到756亿美元。通信、计算机和消费电子占PCB应用接近70%,同时,近年来汽车电子的快速发展对PCB行业的拉动较大。近一年多以来电子纱出现量价齐升状态,一方面是因为需求保持快速增长,另一方面供给端出现缺口:电子纱前几年去库存明显,2016 年下半年以来PPG、CPIC、台湾必成等产线先后进行冷修,造成供不应求局面。电子纱产线从新建到投产需要时间,且技术壁垒较高,2018年涨价有望持续。目前中国巨石和中材科技也在电子纱领域进一步进行布局。

2016年以来电子纱价格走势

3、结构不断优化,热塑等高端应用比例逐渐提高

热塑型玻纤具有成型周期短、冲击强度高、环保性强等优点,热塑型玻璃钢产量占比逐年提高,2016年达到43%。目前热塑型产品主要应用在汽车轻量化领域;风电叶片目前多为热固型玻璃钢,在叶片大型化和大功率趋势下,热塑型玻璃钢在风电领域的渗透率也将进一步提升。

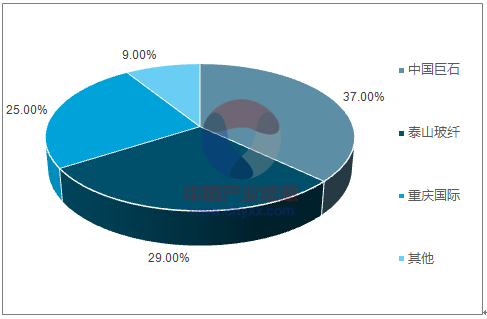

供给角度,大企业新增有序,新进入者有效产能投放或低于预期:目前全球新增产能主要来自大企业新建以及冷修技改。根2018年全球主要企业有效产能增加约为45万吨左右,同比增长7%左右。巨石和泰玻产能冲击为16和5~6万吨左右;重庆国际和长海股份产能冲击约为6和8万吨;OCV和NEG合计增加约10万吨。(备注:产能冲击=2018年有效产能-2017年有效产能)。持续数年的高盈利的确刺激了一定程度的产能新增,但新进入者由于资金和技术等问题,新增持续低于预期。重庆三磊8.5万吨产线于15年底开工建设,最终落地时间是17年11月底,比原计划时间晚了一年时间,1月15日成功生产出无碱玻纤产品,预计18年新增有效产能为7.3万吨。九鼎新材5万吨产线从首次披露至今已超过5年时间,但是产线仍未达产,2016年项目亏损1831.11万元。昆山必成、上海天玮、中材金晶、江西大华等于2015和16年冷修技改的线投产时间暂不确定。中材金晶、江西元源、林州光远、清远建韬原定于17年底和18年投产的线目前情况也不是很乐观。值得注意的是,主流企业新增和冷修产线均为高端用途,技术壁垒较高;新进入者新增的产线大多用于建筑建材等低端领域,2018年的真实产能冲击有限,但是产能集中投放仍有可能对中低端市场短期造成一定冲击,这也是值得重视的风险。

二、供需仍然紧平衡,未来存在提价可能性

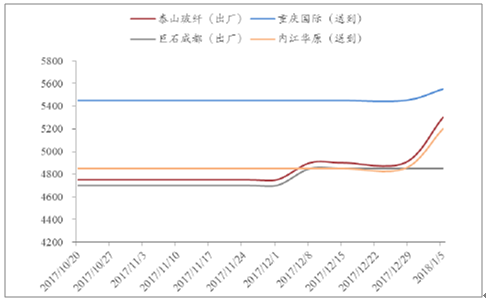

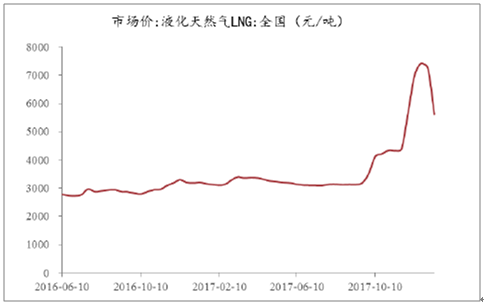

中国巨石、重庆国际、山东玻纤、四川威玻于2018年1月1日起对玻纤进行调价,涨幅分别为6%以上、5%、6%和300-500元/吨,泰山玻纤自2017年12月初将不同产品价格提高200-500元/吨。此次涨价的核心原因是供需紧平衡和原材料成本上升。全球需求持续向好,热塑、风电等高端领域增速较快;供给端来看,17年新增产能有限叠加环保限产影响,行业库存持续下降,订单向大企业转移趋势明显(主流企业库存仅1个月左右)。同时,上游原料和天然气等成本上涨,也使得企业通过涨价方式转移成本压力。全年不管是有效还是边际新增产能均有限,叠加库存较低,行业仍存在再次小幅提价的可能性。

无碱 2400tex 2400tex 缠绕直接纱 缠绕直接纱 价格(元 /吨)

液化天然气价格上涨明显(元 :液化天然气价格上涨明显(元 /吨)

三、玻纤行业竞争趋势

玻纤行业资金和技术壁垒较高:玻纤属于重资产行业,每一万吨池窑投资额约为1.5亿元,且新建单窑规模最低为5万吨,1条产线需要投入7.5亿元,资金壁垒较高。另外,玻纤行业是龙头企业的成长性来自应用领域高端化且渗透率不断提升:汽车轻量化使用的热塑型玻纤应用范围和渗透率不断提高,新增风电装机快速增长以及叶片大型化的趋势致使风电玻纤纱需求增加明显。而热塑纱及风电纱技术和认证壁垒较高,主要被高端企业占领,这也是龙头企业业绩增速快于行业增速的原因。

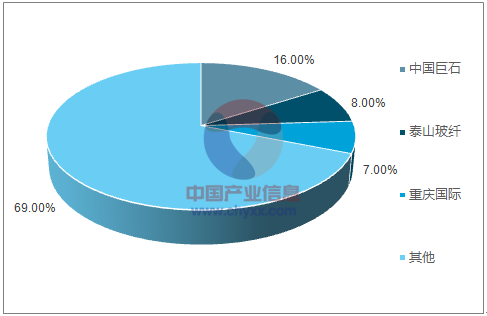

国内风电纱领域 CR3达到 91%

汽车用热塑纱 CR3为31%